Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra sektorkommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

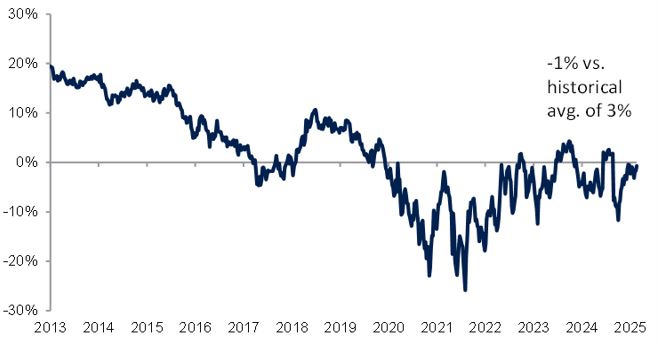

Investmentbolagen har gått starkt och överträffat Stockholmsbörsen både på kort och lång sikt. Just nu handlas sektorn nära sin historiska värdering, med en premie på 1 procent jämfört med det historiska snittet på 3 procent rabatt (exklusive enstaka bolag med stora avvikelser).

– Det finns en tydlig koppling mellan börsutvecklingen och substansrabatten. När börsen går starkt tenderar rabatterna att minska och vice versa. På kort sikt tror jag att substansrabatten fortsätter ned, men det är främst de mer ratade investmentbolagen – där rabatterna ligger på 30–40 procent eller mer – som kommer driva den rörelsen, snarare än de traditionella bolagen, säger Derek Laliberté, analytiker på ABGSC.

I ett studiosamtal på ABG Private Banking går Laliberté igenom vad som driver investmentbolagen på börsen. Han konstaterar att i genomsnitt 80 procent av totalavkastningen (TSR) de senaste fem åren förklaras av substansvärdets utveckling (NAV), medan 20 procent beror på förändringar i P/NAV (börsvärde/substansvärde). På längre sikt blir substansvärdet allt viktigare, men omvärderingar av P/NAV spelar fortfarande en roll – särskilt för tajming och kortsiktiga investeringar.

Totalavkastning för aktieägare: investmentbolagen vs Stockholmsbörsen (SIXRX)

Källa: ABG Sundal Collier, bolagen, Refinitiv

En rad faktorer spelar in när det gäller hur investmentbolagens P/NAV (börsvärde/substansvärde) utvecklas. Enligt Derek Laliberté är de viktigaste:

- Förväntningar på substansvärdet (NAV)

- Marknadssentiment och börsutveckling

- Historisk avkastning och eftersläpningseffekter

- Opportunism och transaktionsaktivitet

- Exponering mot onoterade eller unika tillgångar

- Förvaltningskostnader och marknadstekniska faktorer (free float, indexförändringar etc.)

- Åtgärder för att minska substansrabatten

Överavkastningen i sektorn de senaste tio åren har främst drivits av den faktiska portföljutvecklingen. Samtidigt har den generella trenden mot minskade substansrabatter varit en bidragande faktor.

Substansvärdesrabatt, sektorsnitt (exkluderat Kinnevik)

Källa: ABG Sundal Collier, bolagen, Refinitiv

Två favoriter i sektorn

Derek Laliberté är positiv till investmentbolagen men betonar vikten av att vara selektiv, särskilt efter den starka kursutvecklingen och en substansrabatt som nu ligger i linje med det historiska snittet. Han lyfter fram två aktier att äga i sektorn: Investor och Kinnevik – där den senare har varit en av de mest pressade aktierna de senaste åren.

– Kinnevik är ett spännande turnaround-case. Efter flera svaga år med pressat substansvärde, låg tillväxt och fallande aktiekurs ser vi nu tydliga tecken på en vändning. Substansrabatten har ökat kraftigt – från en premie på 40 procent för några år sedan till en rabatt på runt 40 procent i dag, vilket är högt, säger Derek Laliberté.

Fem kärninnehav, som utgör cirka 60 procent av portföljen, utvecklas starkt. Dessutom har 85 procent av de onoterade tillgångarna i Kinnevik antingen blivit lönsamma eller har finansiering fram till breakeven. Under 2024 genomfördes transaktioner i tre fjärdedelar av portföljbolagen, där värderingarna i stort sett låg i linje med eller över bokfört värde. I fjärde kvartalet justerades portföljvärderingen upp med 7 procent.

– Hittills i år har värderingen av jämförbara bolag stigit med 16 procent, vilket är en bra indikation på att även Q1 kan bli starkt, säger Derek Laliberté.

I ABG Private Bankings studiosamtal (se nedan) diskuteras även Kinneviks stora kassa, återköpsmandat och vilka portföljbolag som ligger närmast en exit. Dessutom lyfter Derek Laliberté fram Investor som ett fortsatt intressant case – bolaget har slagit sitt jämförelseindex i 14 år och ser ut att fortsätta leverera.

Se sammanfattning av aktiecasen nedan.

Kinnevik (Köp) – Intressant läge för riskvilliga

- Efter en svag period vänder nu NAV-trenden uppåt, stöttad av operationell utveckling och förbättrade externa faktorer

- 85 procent av portföljbolagen visade lönsamhet under 2024 eller har finansiering för att nå break-even. Transaktioner prissatta för ¾ av den onoterade portföljen under 2024, inklusive samtliga kärninnehav

- Q4: Onoterade portföljen uppvärderad med 7 procent, medan jämförbara bolag har stigit ytterligare 16 procent hittills under Q1

- TravelPerk: 40 procent värdeökning i samband med att EQT, Atomico och Sequoia gick in på ägarlistan (januari 2025)

- Publika tillgångar, nettokassa och 50 procent nedskrivning av den privata portföljen motsvarar 91 SEK per aktie – starkt värderingsstöd

- Stor substansrabatt: P/NAV med 36 procent rabatt, eller 50 procent justerat för nettokassa

- Vi rekommenderar Köp med riktkursen 110 SEK

Investor (Köp) – Bästa bolaget i sektorn till rabatterat pris

- 14 års överavkastning jämfört med SIXRX. Den börsnoterade portföljen är i stark form med exponering mot exempelvis avancerad industriteknik (elektrifiering, automation etc.) och läkemedel

- Förväntad vinsttillväxt för totalportföljen 2025 på 15 procent (ABGSC:s prognos) jämfört med 8 procent för OMXS och 11 procent för MSCI World

- Över 40 procent av portföljen har betydande defensiva egenskaper

- Patricia Industries (onoterat) är i utmärkt form med Mölnlycke och Laborie som viktigaste värdedrivare

- P/NAV ligger över det historiska snittet men generellt under relevanta sektorkollegor

- Vi rekommenderar Köp med riktkursen 348 SEK

Viktig information

Denna film är producerad av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder. Eventuell information om finansiella instrument och/eller tjänster som framgår i denna film är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Informationen är inte anpassad utifrån mottagarens individuella situation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

I filmen nämns följande finansiella instrument, som omfattas av redan publicerade investeringsrekommendationer:

Kinnevik investeringsrekommendation distribuerades till ABG Sundal Colliers kunder första gången 4 februari 2025 14:55. Rekommendation, historik och eventuella intressekonflikter hittar du här.

Investor investeringsrekommendation distribuerades till ABG Sundal Colliers kunder första gången 23 januari 2025 15:47 Rekommendation, historik och eventuella intressekonflikter hittar du här.