Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra sektorkommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

En försiktig optimism kan skönjas bland de konsumentrelaterade bolagen, som pressats hårt de senaste åren. Konsumentens motvind har dock avtagit i takt med fallande inflationstakt, förväntningar om räntesänkningar och stigande konsumentförtroende. De positiva signalerna i sektorn blir allt fler, enligt ABGSC:s analytiker i konsumentsektorn Fredrik Ivarsson i ett studiosamtal i ABG Studio, även om det fortfarande finns svaga punkter.

– I det senaste kvartalet uppvisade konsumentbolagen en fortsatt svag tillväxt i stort sett över hela linjen, där en majoritet fortfarande uppvisar negativa tillväxttal. Positivt är att bruttomarginalerna förbättras och bidrar till vinstutvecklingen. Stärkta bruttomarginaler är främst en effekt av lägre råmaterialpriser och lägre fraktkostnader. Kassaflödena är generellt sett starka och en effekt av att många bolag fokuserar på att reducera sina lager.

I boksluten flaggade en majoritet av konsumentbolagen att det råder en fortsatt stor osäkerhet kring efterfrågan, men att andra halvåret 2024 bör bli lite bättre än första halvåret. Det präglar även investerarsentimentet, som har en fortsatt relativt ljummen syn på sektorn.

– Konsumentsektorn värderas med cirka 10 procent rabatt relativt övriga marknaden. Visibiliteten är dock fortsatt låg, inte minst i de mer cykliska delsektorerna. Vissa ocykliska segment utvecklas dock starkt, särskilt bolag som gynnas av att konsumenten letar lägre priser.

Andra intressanta segment är bolag som befinner sig i en återhämtningsfas. Fredrik Ivarsson lyfter fram e-handelssektorn som ett sådant exempel. E-handeln kommer från en tuff period under 2022 och ett svalare 2023, efter den stora försäljningsboomen under pandemin. Den underliggande trenden att e-handeln fortsätter ta marknadsandelar är dock fortfarande högst aktuell. Motvinden från höga kostnader och tuffa jämförelsetal har ebbat ut. Färsk data från Svensk Handels E-handelsindikator bekräftar bilden av en stark start på året för e-handeln, som ökade omsättningen med 14 procent i februari jämfört med samma månad föregående år.

I den andra delen av studiosamtalet lyfter Fredrik Ivarsson fram ett av e-handelsbolagen som ett top pick i konsumentsektorn. Det är dock viktigt att vara selektiv.

– Vi har en fortsatt försiktig syn på boag inom bygg- och heminredningssegmentet. De missgynnas fortsatt av en svag byggkonjunktur och låga transaktionsvolymer på andrahandsmarknaden.

En annan viktig drivkraft för sektorn är att konsumentförtroendet befinner sig i en stigande trend, om än från relativt låga nivåer. Reallöneökningar står för dörren under 2024 med fallande inflation och räntor. I USA har konsumtionen utvecklats starkt de senaste fyra åren, till skillnad från i Europa. Fredrik Ivarsson ser dock ett trendskifte i år, där reallöneökningar i Europa ger stöd samtidigt som en lite försiktigare syn på den amerikanske konsumenten är befogad, givet att USA kommer från en väldigt stark period.

I den andra delen av studiosamtalet presenterar Fredrik Ivarsson bästa aktierna att äga i konsumentsektorn just nu.

Sektorkommentarerna ges ut av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder och prenumeranter. Eventuell information om finansiella instrument och/eller tjänster som framgår av detta nyhetsbrev är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

Viktig information

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

Artiklar

Bästa aktierna i konsumentsektorn

Vilka favoritaktier har ABGSC inom konsumentsektorn? Vår analytiker Fredrik Ivarsson lyfter fram de bästa aktierna att köpa just nu.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra sektorkommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

I studiosamtalet presenterade ABGSC:s retailanalytiker Fredrik Ivarsson sin syn på retailsektorn och vilka trender som ger stöd åt sektorn i år. I avsnittet nedan lyfter han fram sina favoritaktier inom retailsektorn just nu. Se sammanfattning av aktiecasen nedan.

Hennes & Mauritz (Köp) – Vinståterhämtningen tar fart

- Aktien förra årets vinnare men har rekylerat ned cirka 20 procent i år

- Något mjukare Q4-rapport…

- ….men beskedet om ny vd troligen den största orsaken till rekylen. Vd-byte har skapat viss osäkerhet

- Försäljningstillväxten historiskt slagig men förbättras framöver

- Vinståterhämtningen på rätt spår

- Lägre kostnader för insatsvaror samt kostnadsbesparingar förväntas lyfta marginalen till 8 procent år 2024 jämfört med 5,7 procent år 2023

- Vinsten per aktie förväntas öka med 75 procent i år (justerad vinst, jämfört med 2023)

- Aktien värderas till P/E-tal 18x vår prognos för 2024

- Cirka 15 procent rabatt vs historiska multiplar

- Vi rekommenderar Köp med riktkursen 175 SEK

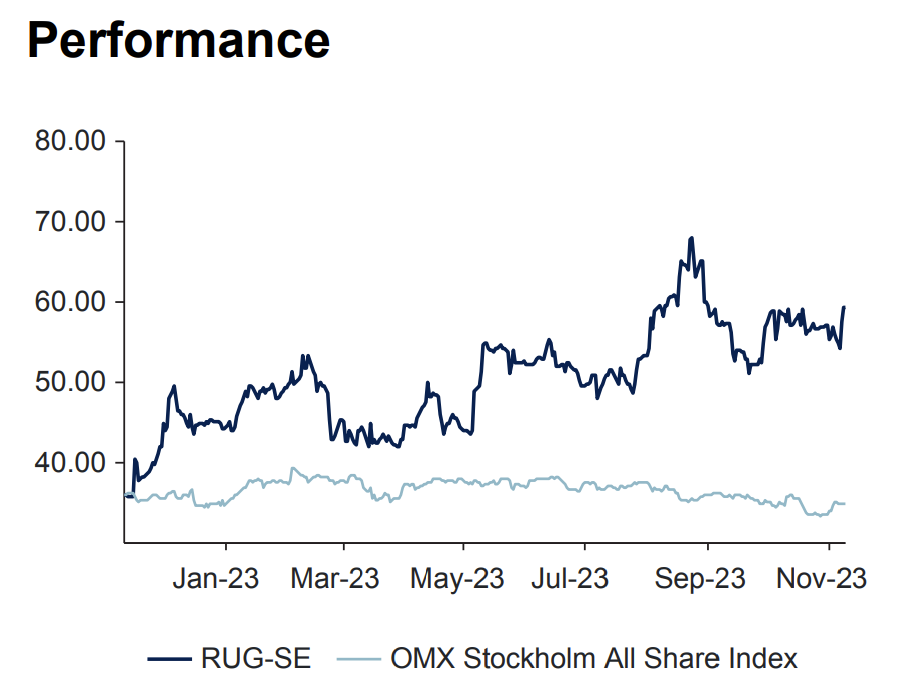

Rugvista (Köp) – Förstahandsvalet bland e-handelsbolagen

- Renodlat e-handelsbolag med mattförsäljning i ett 40-tal länder

- Transformering från produktspecialist till fullfjädrad e-handlare

- Stark historik av lönsam tillväxt och hög kassagenerering sedan starten 2005

- Genomsnittlig orderstorlek på 2 500 SEK och hög bruttomarginal (>60 procent) möjliggör betydande investeringar i marknadsföring

- Ny e-handelsplattform förbättrar konverteringsgraden och organisk prestanda

- Hög årlig förväntad genomsnittlig tillväxt för perioden 2023-2026

- Försäljningstillväxt cirka ~10 procent per år

- Tillväxt rörelseresultat (EBIT) >20 procent per år

- Stark balansräkning med en nettokassa på över 100 miljoner SEK

- Mycket attraktiv värdering

- Värderas till EV/EBIT 9-7x vår prognos för 2024 respektive 2025

- Vi rekommenderar Köp med riktkursen 80 SEK

Viktig information

Denna film är producerad av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder. Eventuell information om finansiella instrument och/eller tjänster som framgår i denna film är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Informationen är inte anpassad utifrån mottagarens individuella situation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

I filmen nämns följande finansiella instrument, som omfattas av redan publicerade investeringsrekommendationer:

Hennes & Mauritz investeringsrekommendation distribuerades till ABG Sundal Colliers kunder första gången 14 mars 2024 05:57 Rekommendation, historik och eventuella intressekonflikter hittar du här.

Rugvistas investeringsrekommendation distribuerades till ABG Sundal Colliers kunder första gången 16 February 2024 08:34 Rekommendation, historik och eventuella intressekonflikter hittar du här.

Artiklar

Fastighetssektorn vädrar morgonluft

Fastighetssektorn släpar efter i börsrallyt, trots en upptinad obligationsmarknad. ABGSC:s fastighetsanalytiker Fredrik Stensved ger svar i dagens studiosamtal om det har blivit dags för fastighetssektorn att ta plats i börsvärmen igen samt vilka fastighetsaktier som är extra intressanta.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra sektorkommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

I år har Stockholmsbörsen utvecklats betydligt starkare än fastighetssektorn, som har backat kring 7 procent och därmed halkat drygt 10 procent efter börsen. I ett studiosamtal summerar ABG Sundal Colliers topprankade fastighetsanalytiker Fredrik Stensved de nyligen rapporterade boksluten för det händelserika året 2023 som bättre än förväntat. Han lyfter bland annat fram högre driftsnettomarginal jämfört med samma period föregående år, lägre räntenivåer och positiv nettouthyrning som bidragande faktorer.

– Vi har blivit mer positiva till fastighetsaktier jämfört med i början av året, då vi hade fler sälj- än köprekommendationer i sektorn. Nu har vi genomfört en hel del uppgraderingar på rekommendationsfronten. Dels tack vare att kurserna kommit ned, dels att fundamenta i bolagen har blivit bättre.

En annan ljuspunkt är att finansieringsmarknaden för fastighetsbolagen har tinat upp. Framför allt har obligationsmarknaden förbättrats under 2024 och räntespreadarna har krympt påtagligt. Obligationsmarknaden har åter blivit ett alternativ till bankfinansiering. Dessutom har nedskrivningar av fastighetsvärdena sedan toppnoteringarna varit mindre än väntat, även om det finns stora skillnader inom sektorn. Finansiellt pressade samhällsbyggnadsbolaget SBB har skrivit ned värdena mest. Fastighetsbolag med tyngdpunkt mot kontorslokaler i Stockholm har haft större motvind än övriga sektorn och tvingats till större nedskrivningar än genomsnittet.

– Vi gillar generellt sett högavkastande bolag, i bemärkelsen fastigheter med högre avkastningskrav. Dessa bolag hittar vi inom lätt industri, logistiklager, kontorsfastigheter i mindre städer i Sverige eller inom lågprishandel. I den andra änden har vi kontorsfastigheter i Stockholm med en mix av lägre avkastningskrav och cykliska hyror som har skapat osäkerhet. Inflationen har höjt hyrorna i storleksordningen 20 procent sedan pandemin. Vi är osäkra om dessa hyresnivåer verkligen kommer att hålla när avtalen löper ut.

Hos utländska investerare har oron för en kommersiell fastighetsbubbla i Sverige mjuknat under senare tid. Många utländska hedgefonder har haft – eller delvis har – en negativ syn på svensk fastighetssektor, men Fredrik Stensved upplever att den värsta stormen har bedarrat bland dessa investerare. Även på hemmaplan är sektorn underviktad, vilket sammantaget har skapat ett attraktivt läge.

– När marknaden börjar blicka in i 2025, ser vi ett attraktiv läge att äga svenska fastighetsaktier. Tack vare den korta räntebindningen och den relativt höga belåningen kommer svensk fastighetssektor att växa mycket bättre än motsvarande fastighetsbolag på exempelvis andra europeiska marknader som Holland, Belgien, UK eller Frankrike. Det finns en omviktning att göra till svenska fastigheter.

I den andra delen av studiosamtalet presenterar Fredrik Stensved fastighetsaktierna att äga just nu.

Sektorkommentarerna ges ut av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder och prenumeranter. Eventuell information om finansiella instrument och/eller tjänster som framgår av detta nyhetsbrev är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

Viktig information

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

Artiklar

Fastighetsaktier för din portfölj

ABGSC:s topprankade fastighetsanalytiker Fredrik Stensved lyfter fram sina favoritaktier inom fastighetssektorn just nu.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra sektorkommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

I studiosamtalet presenterade ABGSC:s topprankade fastighetssanalytiker Fredrik Stensved sin syn på fastighetssektorn och varför sektorn har släpat efter i börsrallyt i år. I avsnittet nedan lyfter han fram sina favoritaktier inom fastighetssektorn just nu. Se sammanfattning av aktiecasen nedan.

Wihlborgs – Kvalitetsbolag som har höjt utdelningen varje år sedan börsnoteringen 2005

- Överträffar konsekvent konkurrenterna

- 35 kvartal i rad med positiv nettouthyrning

- Uthyrningsgrad har ökat med cirka 3 procentenheter på 3 år

- Hög effektivitet (administrationskostnader som andel av driftsnetto)

- Höjt utdelningen varje år sedan börsnoteringen 2005

- Motsvarande 12 procent genomsnittlig årlig ökning

- Balansräkning som möjliggör nya projekt/förvärv

- Hög andel rörlig skuld (~50 procent) innebär att kassaflödet per aktie (CEPS, cash earnings per share) kommer att växa med 17 procent under 2025 (5 procentenheter högre än sektorn)

- Lägre värdering av kassaflödet trots högre tillväxt, bättre balansräkning och starkare operationell prestanda

- 2024p P/CEPS på ~15x, jämfört med sektorn ~17,5 procent

- Vi rekommenderar Köp med riktkursen 95 SEK

JM – Attraktivt köpläge när bostadsmarknaden bottnar ur

- Återhämtning på gång inom bostadsmarknaden

- Bostadspriserna verkar ha nått botten och har ökat något i januari/februari

- Bostadsprisindikatorer på uppgång

- Transaktionsvolymerna ökat till normaliserad nivå i februari

- JM sänker för närvarande priserna på färdigställda lägenheter, vilket ökar kassaflödet men pressar marginalerna

- Nettoskulden är kraftigt lutad mot projekt på egen balansräkning, några är redan avyttrade

- Aktien handlas till P/E ~8x på normaliserad vinst (motsvarande 1,3-1,5 miljarder SEK)

- Potential på 50 procent eller en tvåsiffrig årlig genomsnittlig tillväxttakt fram till år 2027

- Aktien tenderar att korrelera väl med bostadspriserna

- Missade förväntningar varje kvartal 2023. Aktien handlas inte ned vid marginalmissar längre

- Statligt investeringsstöd/subventioner är inte osannolika

- Vi rekommenderar Köp med riktkursen 220 SEK

Viktig information

Denna film är producerad av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder. Eventuell information om finansiella instrument och/eller tjänster som framgår i denna film är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Informationen är inte anpassad utifrån mottagarens individuella situation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

I filmen nämns följande finansiella instrument, som omfattas av redan publicerade investeringsrekommendationer:

Wihlborgs investeringsrekommendation distribuerades till ABG Sundal Colliers kunder första gången 5 February 2024 15:50 Rekommendation, historik och eventuella intressekonflikter hittar du här

JM:s investeringsrekommendation distribuerades till ABG Sundal Colliers kunder första gången 16 February 2024 08:34 Rekommendation, historik och eventuella intressekonflikter hittar du här

Artiklar

Test article

Exerpt here

Sektorfavoriter

| Rekommendation | Risk | Kurs, SEK | Riktkurs, SEK | Kurspotential, % | |

|---|---|---|---|---|---|

| Konsument | |||||

| H&M | Köp | 160 | 205 | 28 | |

| BHG | Köp | 15 | 23 | 53 | |

| RVRC | Köp | 35 | 52 | 49 | |

| Fastigheter/bygg | |||||

| Catena | Köp | 376 | 470 | 25 | |

| Platzer | Köp | 71 | 90 | 27 | |

| Bank/finans | |||||

| Nordea | Köp | 118 | 153 | 30 | |

| Swedbank | Köp | 189 | 265 | 40 | |

| Handelsbanken A | Köp | 90 | 119 | 32 | |

| Hälsovård/medicinteknik | |||||

| Astrazeneca | Köp | 1502 | 1662 | 11 | |

| Elekta | Köp | 75 | 100 | 33 | |

| Getinge | Köp | 186 | 300 | 61 | |

| Industri | |||||

| Volvo | Köp | 220 | 300 | 36 | |

| SKF | Köp | 180 | 220 | 22 | |

| Sandvik | Köp | 200 | 240 | 20 | |

| Trelleborg | Köp | 270 | 300 | 11 | |

| Råvaror/energi/skog/utilities | |||||

| xxx | Köp | 220 | 300 | 36 | |

| IT/Tech | |||||

| Hexagon | Köp | 97 | 130 | 34 | |

| Addnode | Köp | 78 | 120 | 54 | |

| Evolution Gaming | Köp | 1184 | 1650 | 39 | |

| Telekom | |||||

| Hexatronic | Köp | 57 | 110 | 93 | |

| Small & Midcap | |||||

| Sdiptech | Köp | 255 | 355 | 39 | |

| Securitas | Köp | 85 | 130 | 53 | |

| Afry | Köp | 140 | 185 | 32 | |

| OX2 | Köp | 57 | 135 | 137 | |

| Finansieringskandidater | |||||

| Arjo | Sälj | 43 | 40 | -7 | |

| Autoliv | Sälj | 1030 | 860 | -17 |

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Det är viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns här och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

Volvo – Urstark balansräkning och historiskt låga multiplar

Link to Volvo: CLICK HERE

-

- En av världens största tillverkare av lastbilar, bussar och anläggningsmaskiner

- Strukturellt förbättrad lönsamhet ger vinststöd i en sämre konjunktur

- Hög direktavkastning och omotiverat stor värderingsrabatt

- Vi rekommenderar Köp med riktkurs 300 SEK

Fordonsjätten Volvo fortsätter att imponera i en relativt stökig omvärld. Aktien, som är en av våra aktiefavoriter inom verkstadssektorn, har övertygat ordentligt på börsen i år. Utöver en uppgång på nästan 40 procent har aktieägarna även kasserat in en utdelning som adderar ytterligare 7 procent i avkastning för helåret. Trots uppgången är aktien mycket attraktivt värderad på vår prognos för 2024, där multiplar som EV/EBIT 7x och direktavkastning kring 7 procent skvallrar om en aktiemarknad som kortsiktigt lägger större vikt vid recessionsrisken och bolagets cykliska natur.

För den långsiktige investeraren har den pressade värderingen skapat ett attraktivt läge i aktien. Volvo är ett välskött bolag med en strukturellt förbättrad lönsamhet, stark balansräkning samt befinner sig i en bra position inför stundande teknikskifte.

Lastbilstillverkaren Volvo är en av världens största tillverkare av lastbilar, bussar, anläggningsmaskiner och marin- och industrimotorer. Under vd Martin Lundstedts ledning har fordonsjätten aktivt omstrukturerats för att strukturellt förbättra bolagets lönsamhetsnivå även i en svagare konjunktur med vikande volymer. I senaste rapporten uppvisade Volvo en justerad rörelsemarginal på historiskt höga 14,4 procent och därmed ytterligare ett kvartal som bekräftar den strukturella förbättringen. Volvo har en mer flexibel produktionsapparat idag jämfört med till exempel vid finanskrisen, då rörelsemarginalen låg kring 8 procent.

På kort sikt har Volvo framgångsrikt parerat kostnadsinflation med prisrealisering samt fortsatt gynnats av avtagande störningar i leverantörskedjan och lägre råvarukostnader. Lastbilsmarknaden har varit överraskande stark under 2023 och orderingången har överraskat positivt. Volvo guidar nu för en volymnedgång under 2024, vilket snarare bör ses som en normalisering efter det uppdämda behovet som följde i kölvattnet av pandemin. Sammantaget faller därför vinsten under 2024. Vår bedömning är dock att Volvo idag har väsentligt bättre förutsättningar att försvara sina marginaler vid en sämre konjunktur, som troligen väntar 2024.

Kassaflödet och balansräkningen är urstark med en nettokassa kring 45 SEK per aktie vid årets slut. De låga skuldjusterade värderingsmultiplarna skvallrar om att Volvo inte får betalt för den stora nettokassan. Marknaden prisar in viss osäkerhet kring hur stora investeringar som krävs för omställningen till nya drivlinor och bränslen. I takt med att företagsledningen ger klarhet i framtida investeringsnivåer, bör värderingsrabatten reduceras. Troligen krävs även några kvartal under 2024 med fallande volymer där bolaget uppvisar motståndskraft och en strukturellt förbättrad lönsamhetsnivå.

För investerare med lång investeringshorisont är dagens värdering mycket attraktiv. Vår bedömning är att de närmaste kvartalen får aktien stöd av fortsatta uppjusteringar av vinstprognoserna. En direktavkastning på 7 procent med chans till en lite större extrautdelning är inte heller fy skam i väntan på att aktiemarknaden ska värdera upp Volvos förbättrade vinstkvalitet och ljusa utsikter.

Vi rekommenderar Köp med riktkursen 300 SEK.

Veckans Top Pick har tagits fram av ABG Private Banking, en avdelning inom ABG Sundal Collier AB (”ABGSC AB”), som en service till ABG Private Bankings kunder och prenumeranter på nyhetsbrev . Eventuell information om finansiella instrument och/eller tjänster som framgår här är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Innehållet här ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

Ovan presenterar ABG Private Banking en svensk sammanfattning av en av ABGSC AB på engelska framtagen och redan distribuerad investeringsrekommendation. Investeringsrekommendationen som Veckans Top Pick är baserad på distribuerades till ABGSC AB:s kunder första gången den 18 oktober kl 21:16 2023.

I Veckans Top Pick sammanfattas på svenska en på engelska framtagen och redan distribuerad investeringsrekommendation. Sammanfattningen på svenska är en fri översättning som kan innehålla avvikelser från originaltexten för en bättre läsupplevelse och är således inte en exakt översättning av den engelska originaltexten. Det finns därför risk att delar av originalinnehållet har förvrängts i samband med översättning och sammanfattning. Varken ABGSC AB eller något närstående bolag i koncernen tar ansvar för skada som kan uppkomma med anledning av fel och brister till följd av den svenska sammanfattningen och läsare hänvisas till underlaget för investeringsrekommendationen i ursprungligt format enligt nedan. Underlaget för investeringsrekommendationen hittar du här.

ABG Sundal Collier AB är ett värdepappersbolag med tillstånd att driva värdepappersrörelse och står under Finansinspektionens tillsyn.

Viktig information

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

| Rugvista | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Retail/E-handel | ||||||||||

| 11 december 2023 | ||||||||||

| Rekommendation | Köp | |||||||||

| Kurs, SEK | 61,6 | |||||||||

| Riktkurs, SEK | 80 | |||||||||

| Börsvärde, MSEK | 1235 | |||||||||

| Rugvista, MSEK | 2022 | 2023p | 2024p | |||||||

| Omsättning | 639 | 706 | 791 | |||||||

| Rörelseresultat (just) | 75 | 101 | 129 | |||||||

| Rörelsemarginal (just), % | 11,7 | 14,3 | 16,3 | |||||||

| Vinst per akie, SEK | 3,94 | 5 | 5,62 | |||||||

| Utdelning per aktie, SEK | 1,5 | 1,97 | 2,5 | |||||||

| Årlig tillväxttakt | ||||||||||

| Omsättning, % | -9,3 | 10,5 | 12 | |||||||

| Vinst per aktie, % | -41 | 38,9 | 27 | |||||||

| Nyckeltal | ||||||||||

| P/E-tal (x) | 21,7 | 15,7 | 12,3 | |||||||

| EV/EBIT (x) | 15,6 | 10,8 | 7,8 | |||||||

| Nettoskuld/ebitda (x) | -1,3 | -1,7 | -1,9 | |||||||

| Direktavkastning, % | 2,4 | 3,2 | 4,1 | |||||||

| Nästa event | ||||||||||

| Kv4-rapport | ||||||||||

| 8 februari 2024 |

Artiklar

Verkstadsaktier att äga

ABGSC:s topprankade verkstadsanalytiker Olof Cederholm lyfter fram sina favoritaktier inom verkstadssektorn just nu.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra sektorkommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

I studiosamtalet presenterade ABGSC:s topprankade verkstadsanalytiker Olof Cederholm sin syn på läget i verkstadssektorn och vad som ska driva vinsterna i sektorn från nuvarande nivå. I avsnittet nedan lyfter han fram sina favoritaktier inom verkstadssektorn just nu. Se sammanfattning av aktiecasen nedan.

Alfa Laval (Köp) – Stor exponering mot strukturell tillväxt

- Stor exponering mot energiomställningsteman:

- ~30 procent av försäljningen påverkas direkt, högre andel indirekt

- Bra stöd i orderbok – förutsägbara intäkter under de kommande åren

- Marginalerna är på väg upp

- Alfa Laval har investerat i tillväxt under de senaste åren – fördelarna kommer att komma

- Marinsegmentet har legat under marginaltrenden – men är på väg tillbaka

- Vid ~15x EV/EBITA värderas aktien i linje med sektorn trots högre försäljnings- och vinsttillväxt över tid

- Vi rekommenderar Köp med riktkursen 420 SEK

Assa Abloy (Köp) – Fördubblad USA-exponering ökar lönsamhetspotentialen

- Idag är över 50 procent av försäljningen i USA, som erbjuder den högsta tillväxten och marginalerna bland Assas slutmarknader

- Skiftet från Europa till USA ökar den underliggande organiska tillväxten från 4 procent till 5 procent

- Nästa steg i konjunkturcykeln är riktad uppåt

- Våra prognoser är 5 procent över konsensus för 2024 justerad EBITA

- Stark tillväxt i Amerika är en nyckelfaktor

- Attraktiv värdering trots förbättrade tillväxtutsikter

- Värderas till 14x EV/EBIT ABG:s prognos för 2024, jämfört med det tioåriga genomsnittet på 18x

- Vi rekommenderar Köp med riktkurs 330 SEK

Volvo (Köp) – Efterfrågan på lastbilar i Europa och Nordamerika normaliseras

- Underliggande efterfrågan är fortfarande god och nu vänder PMI-indikatorerna uppåt igen – vilket indikerar tillväxt 2025

- Hög flexibilitet i produktionen ger stöd åt höga marginaler 2024-2025

- Kan snabbt anpassa cirka 20 procent av arbetsstyrkan

- Kostnader relaterade till leveransbegränsningar 2023 förväntas försvinna

- Vi förväntar oss en 20 procent nedgång i justerat EBIT för år 2024 – 5 procent över konsensus

- Jämförbara bolag är mer optimistiska – vi ser en uppåtrisk i våra prognoser

- EV/EBIT ~7.5x för 2024, men sjunker till cirka 6.5x för 2025

- Attraktiv direktavkastning kring 6 procent

- Vi rekommenderar Köp med riktkursen 310 SEK

Viktig information

Denna film är producerad av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder. Eventuell information om finansiella instrument och/eller tjänster som framgår i denna film är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Informationen är inte anpassad utifrån mottagarens individuella situation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

I filmen nämns följande finansiella instrument, som omfattas av redan publicerade investeringsrekommendationer:

Alfa Laval investeringsrekommendationen distribuerades till ABG Sundal Colliers kunder första gången 6 February 2024 14:56 Rekommendation, historik och eventuella intressekonflikter hittar du här

Assa Abloy, investeringsrekommendationen distribuerades till ABG Sundal Colliers kunder första gången 19 February 2024 05:28 Rekommendation, historik och eventuella intressekonflikter hittar du här

Volvo , investeringsrekommendationen distribuerades till ABG Sundal Colliers kunder första gången 29 January 2024 06:29. Rekommendation, historik och eventuella intressekonflikter hittar du här

Artiklar

Fortsatt köpläge i verkstadssektorn

Verkstadssektorn presterar på toppnivåer såväl vinst- som kursmässigt. I ABG Studio argumenterar vår topprankade verkstadsanalytiker Olof Cederholm för vad som ska driva vinsterna i sektorn och hur den står sig värderingsmässigt.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra sektorkommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

Stockholmsbörsens storbolagsindex OMXS30 nådde i fredags nya rekordnivåer på intradagsnivå, den högsta nivån sedan januari 2022 och nästan 30 procent upp sedan pandemiutbrottet. Starkt bidragande till storbolagsrallyt är utvecklingen i verkstadssektorn med bolag som Atlas Copco, Volvo och ABB som alla handlas kring all time high. Viktiga faktorer bakom kurslyftet är stigande rörelsemarginaler och bolagens prishöjningar de senaste åren i kölvattnet av en oväntat stark återhämtning efter pandemin.

Efter en period med en överraskande stabil och positiv vinsttrend i verkstadssektorn råder en viss osäkerhet på aktiemarknaden givet den avmattade konjunkturfasen och hur vinsttillväxten utvecklas framöver.

I de nyligen rapporterade boksluten visade verkstadsbolagen återigen bättre siffror än förväntningarna enligt ABGSC:s topprankade verkstadsanalytiker och analyschef Olof Cederholm i ett studiosamtal i ABG Studio (se video under artikeln).

– Vi ser visserligen en konjunkturavmattning och fallande volymer på sina ställen men bolagens orderböcker ger ett fortsatt bra stöd under 2024. Bolagen rapporterade förvånansvärt små avvikelser relativt förväntningarna. Prognoserna har helt enkelt kommit i kapp verkligheten för bolagen.

I studiosamtalet avhandlades även vilka faktorer som ska driva vinsterna i verkstadssektorn från nuvarande nivå och om det är fortsatt köpläge i verkstadssektorn. Olof Cederholm ser flera faktorer som kan ge stöd åt uppreviderade vinstprognoser för verkstadssektorn under 2024. Förutom överhänget i orderböckerna och att lagernivåerna är tillbaka på mer normala nivåer, börjar industrins inköpschefsindex (PMI) att röra sig uppåt från ett bottenläge.

– PMI är en viktig konjunkturmätare i verkstadssektorn och en ledande indikator för den organiska tillväxten i sektorn. Om PMI når nivåer kring 50 inom 3-6 månader, signalerar det en återgång till tillväxt i slutet av 2024 eller början av 2025. För marknaden innebär det högre värderingsmultiplar.

Värderingsmässigt befinner sig verkstadssektorn i ett mellanläge med ett P/E-tal kring 19x, vilket är nära det historiska tioårssnittet för sektorn och även i linje med den historiska premien på 10 procent relativt den breda aktiemarknaden. Lönsamheten i sektorn, mätt som EBITA-marginal, är på historiska toppnivåer. Från nivåer på under 10 procent före finanskrisen till dagens drygt 15 procent, reser frågetecken kring hur uthålliga dessa nivåer är.

– Under den här perioden har bolagen genomgått stora förändringar och avyttrat sämre presterande tillgångar. Flera av verkstadsbolagen är ledande i sina nischer och har en stark pricing power som sammantaget ger stöd åt att marginalerna bör vara uthålliga och strukturellt högre.

I den andra delen av studiosamtalet presenterar Olof Cederholm verkstadsaktierna att äga just nu.

Sektorkommentarerna ges ut av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder och prenumeranter. Eventuell information om finansiella instrument och/eller tjänster som framgår av detta nyhetsbrev är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

Viktig information

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

Artiklar

Fastighetsbolag, utveckling och framtidsutsikter

Artiklar

Framtida uppköpsfokus med Christer Linde

Artiklar

Kläder och dagligvaror visar stabil konsumtion – investeringspotentialen i fokus för 2024