Motiveringen lyfter vår ambition att ge privatplacerare tillgång till samma verktyg, analys och investeringsmöjligheter som institutionella investerare – kombinerat med personlig och engagerad rådgivning.

Att priset delas ut av Privata Affärer, som sedan 1991 utser Årets Bank, och av en jury med stark integritet och bred erfarenhet, gör utmärkelsen extra betydelsefull för oss.

“Det här är ett fint erkännande av hela teamets arbete och vår långsiktiga ambition att bygga Sveriges mest relevanta private banking-erbjudande,” säger Jonas Ingerdal Predikaka Ingerdal, chef för ABG Private Banking.

Stort tack till våra kunder, samarbetspartners och medarbetare – det här sporrar oss att fortsätta utmana och utveckla private banking i Sverige.

Artiklar

Marknadsutblick 2026: AI, räntor och börs

Flera makroekonomiska pusselbitar faller nu på plats. Fallande räntor, mer expansiv finanspolitik och fortsatt höga AI-investeringar stärker förutsättningarna för bredare tillväxt och stigande vinster. ABG Private Bankings investeringsteam bedömer därför att 2026 kan bli ett mer robust börsår än vad dagens prognoser indikerar.

Nedan följer ett utdrag ur The Navigator nr 4, Vintern 2025/2026, ABG Private Bankings återkommande strategi- och allokeringsrapport.

De senaste månaderna har vi sett flera skiften som lägger grunden för att 2026 kan bli ett mycket starkt börsår. AI var det dominerande temat under 2025 och även om vi nu sett en korrigering i teknologirelaterade aktier är den långsiktiga trenden intakt. Frågan om huruvida det finns en bubbla är mindre relevant i det korta perspektivet. Precis som under interneteran rör vi oss från idéstadiet till lönsamma, skalfördelade produkter – och selektivitet kommer att spela en allt större roll. AI-bolag förblir en av nycklarna även under 2026.

En möjlig följdeffekt av AI är att jobbtillväxten förblir dämpad trots i grunden stabil tillväxt. Ett sätt att beskriva konjunkturen är som K-formad: företagens lönsamhet stiger medan kostnaden för arbete ligger still. Kombinationen av hög produktivitet och stigande marginaler är gynnsam för börsen, och kan bli en central kraft 2026.

Det politiska trycket på finanspolitiken pekar i mer expansiv riktning. Trump har tydligt signalerat det, och valet av en socialistisk borgmästare i New York kan ses som en reaktion på att vanliga hushåll upplever att deras ekonomi inte går ihop. Inför mellanårsvalet 2026 finns dessutom motiv för en fortsatt aktiv finanspolitik. Redan idag är USA:s policyinriktning stimulerande via bland annat Trumps prestigebudget Big Beautiful Bill.

Även globalt finns stöd för lättare finanspolitik. Kina brottas med fastighetsproblem, överkapacitet och deflation – vilket ger incitament för fler stimulanser. Europa fortsätter sin infrastrukturs- och försvarssatsning. Historiskt har kombinationen av expansiv finanspolitik och lätt penningpolitik sammanfallit med starka börsperioder.

På räntesidan är bilden likartad. Centralbankerna saknar skäl att höja och sannolikheten för ytterligare räntesänkningar i USA har ökat. Normaliseringen av styrräntorna fortsätter, och en sannolikt mer duvaktig Fed-chef tillträder 2026. I dagens inflationsmiljö finns utrymme för lägre räntor.

Lätt finanspolitik, fallande räntor och höga AI-investeringar skapar en alltmer stabil grund för högre tillväxt. Konjunkturutsikterna ljusnar och recessionstemat har i praktiken försvunnit ur diskussionen. USA växer i dagsläget med 3,5 procent och vår bedömning är att prognoserna kan vara i underkant.

Efter ett år med svagt konsumentförtroende och trög utveckling inom detaljhandel och sällanköpsvaror skapar lägre räntor, expansiv politik och låga råvarupriser nu på bred front en tydlig och välbehövlig medvind för konsumtionen. Det talar för att fler sektorer kan bidra positivt i vad som ser ut att bli ett robust och konstruktivt börsår 2026.

Investeringsteamet på ABG Private Banking

Läs senaste Navigator

Makro- och strategikommentarer ges ut av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder och prenumeranter. Eventuell information om finansiella instrument och/eller tjänster som framgår av detta nyhetsbrev är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

Viktig information

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

Artiklar

Regionala skillnader präglar börsutsikterna 2026

Börsåret 2026 närmar sig i ett läge där räntor, politik och geopolitik drar åt olika håll. Samtidigt finns tydliga regionala skillnader i tillväxt, vinstutveckling och riskaptit. ABG Private Bankings rådgivare Tobias Bergman ger sin bild av marknadsläget och presenterar även ett Top Pick inför 2026.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra makro- och strategikommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

Intervju med Tobias Bergman, rådgivare på ABG Private Banking

Vad är aktuellt för en rådgivare på ABG Private Banking just nu?

Arctic Falls AB har nyligen noterats på Nasdaq First North Growth Market. ABG Sundal Collier agerade Sole Global Coordinator och Bookrunner i erbjudandet, och i samband med transaktionen gavs även ABG Private Banking-kunder möjlighet att delta.

Vad kan vi förvänta oss av IPO-marknaden framåt?

Vi ser en bra aktivitet på marknaden och 2026 ser lovande ut med en välfylld pipeline. Många bolag av god kvalitet förbereder sig nu för marknaden igen, vilket gör att vi kan fortsätta erbjuda våra ABG Private Banking-kunder access till intressanta transaktioner.

Hur ser du på börsen just nu utifrån det makroekonomiska läget?

Europa visar tydliga tecken på stabilisering, med inköpschefsindex runt 50 och en räntekurva som signalerar ett gradvis ljusare konjunkturläge. I USA är bilden fortsatt konstruktiv. Vinstutvecklingen är stark, tillväxten hög och utsikterna för lägre räntor under 2026 ger stöd åt både värderingar och riskaptit, även om marknaden är känslig för kortsiktiga ränterörelser.

I Kina går återhämtningen i realekonomin trögare, särskilt inom konsumtion och fastigheter. Samtidigt är börsbilden mer nyanserad, med selektiva möjligheter i takt med stimulanser, stabilare industridata och attraktiva värderingar.

Finns det regioner eller sektorer som sticker ut i den här miljön?

I den här miljön ser vi tydligast triggers i USA, där stark vinstutveckling kombineras med utsikter om lägre räntor, potentiella avregleringar och skattesänkningar. Tillsammans ger det ett fortsatt gott stöd för aktiemarknaden, trots högre värderingar.

Europa gynnas av förbättrade konjunktursignaler och expansiv finanspolitik, med särskilt stöd till cykliska sektorer samt banker kopplade till infrastruktur- och försvarssatsningar. Tillväxtmarknader utvecklas mer selektivt, men attraktiva värderingar och stabilare makrodata ger stöd i vissa regioner.

Har du något spännande Top Pick inför 2026?

Ett bolag vi följer är investmentbolaget Kinnevik, som går in i 2026 med en mer renodlad portfölj och flera kärninnehav som kan bli aktuella för exit redan under 2026. Bolaget har en stor kassa, vilket ger flexibilitet, och handlas till en betydande och omotiverat stor rabatt mot substansvärdet.

Samtidigt ska man vara medveten om att investmentbolag innebär specifika risker – även om portföljen ger viss spridning påverkas värderingen av ett mindre antal onoterade innehav, där transparensen är begränsad. ABGSC:s analytiker har rekommendationen Köp med riktkursen 108 SEK.

Diskutera med din rådgivare hur exponering mot USA, Europa och selektiva tillväxtmarknader kan balanseras i portföljen.

Makro- och strategikommentarer ges ut av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder och prenumeranter. Eventuell information om finansiella instrument och/eller tjänster som framgår av detta nyhetsbrev är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

Viktig information

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

Kinnevik investeringsrekommendation distribuerades till ABG Sundal Colliers kunder första gången 8 oktober 2025 07:09. Rekommendation, historik och eventuella intressekonflikter hittar du här.

Artiklar

Fem tekniskt starka amerikanska aktier

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Det är viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns här och du ansvarar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

ABG Private Banking samarbetar med Investtech.com AS (“Investtech.com”) för att erbjuda teknisk analys av aktier. Investtech.com har fått i uppdrag att genomföra automatisk teknisk analys av de största bolagen på den amerikanska börsen, representerade i det breda indexet S&P 100. Nedan presenteras fem aktier som för närvarande bedöms vara tekniskt starkast enligt vår samarbetspartner Investtech.com.

Analys från Investtech

Bristol-Myers Squibb- Automatisk teknisk analys – kort sikt, 2025-12-09

Bristol-Myers Squibb ligger i en stigande trendkanal på kort sikt. Detta signalerar ökande optimism bland investerare och indikerar ytterligare kursuppgång. Kursen har stigit kraftigt efter köpsignal från en rektangelformation vid brottet upp genom motståndet vid 46.64 USD. Målkursen vid 51.90 USD är nådd, men formationen signalerar fortsatt utveckling i samma riktning. Det saknas motstånd i kursdiagrammet och ytterligare uppgång indikeras. Vid reaktioner tillbaka har aktien stöd vid cirka 49.00 USD. Det kortsiktiga momentumet i aktien är starkt positivt, med RSI över 70. Det indikerar ökande optimism hos investerarna och ytterligare kursuppgång för Bristol-Myers Squibb. Speciellt i stora aktier har emellertid högt RSI varit ett tecken på att aktien är överköpt, och att det är fara för en reaktion ned. Aktien är totalt sett tekniskt positiv på kort sikt.

Citigroup – Automatisk teknisk analys – kort sikt, 2025-12-09

Citigroup har brutit den stigande trendkanalen uppåt på kort sikt. Det signalerar en starkare stigningstakt, men den starka uppgången kan ge reaktioner tillbaka på kort sikt. Det saknas motstånd i kursdiagrammet och ytterligare uppgång indikeras. Vid reaktioner tillbaka har aktien stöd vid cirka 103 USD. Volymtoppar och volymbottnar motsvaras väl av toppar och bottnar i kursen. Det styrker trendbilden. RSI över 70 visar att momentum i aktien är starkt positivt på kort sikt. Investerare har stadigt gått upp i pris för att kunna köpa aktien, något som indikerar ökande optimism och att kursen skall fortsätta upp. Speciellt i stora aktier har emellertid högt RSI varit ett tecken på att aktien är överköpt, och att det är fara för en reaktion ned. Aktien är totalt sett tekniskt positiv på kort sikt.

General Motors – Automatisk teknisk analys – kort sikt, 2025-12-09

General Motors visar en stark utveckling innanför en stigande trendkanal på kort sikt. Detta signalerar ökande optimism bland investerare och indikerar ytterligare kursuppgång. Det saknas motstånd i kursdiagrammet och ytterligare uppgång indikeras. Vid reaktioner tillbaka har aktien stöd vid cirka 72.00 USD. Volymtoppar och volymbottnar motsvaras väl av toppar och bottnar i kursen. Det styrker trendbilden. Det kortsiktiga momentumet i aktien är starkt positivt, med RSI över 70. Det indikerar ökande optimism hos investerarna och ytterligare kursuppgång för General Motors. Speciellt i stora aktier har emellertid högt RSI varit ett tecken på att aktien är överköpt, och att det är fara för en reaktion ned. Aktien är totalt sett tekniskt positiv på kort sikt.

Caterpillar – Automatisk teknisk analys – kort sikt, 2025-12-09

Investerare har över tid stadigt betalt allt högre priser för att köpa in sig i Caterpillar och aktien ligger i en stigande trendkanal på kort sikt. Stigande trender indikerar att bolaget är inne i en positiv utveckling och att köpintresset bland investerare ökar. Det saknas motstånd i kursdiagrammet och ytterligare uppgång indikeras. Vid reaktioner tillbaka har aktien stöd vid cirka 586 USD. RSI är över 70 efter en god kursuppgång de sista veckorna. Aktien har ett starkt positivt momentum och ytterligare uppgång indikeras. Speciellt i stora aktier har emellertid högt RSI varit ett tecken på att aktien är överköpt, och att det är fara för en reaktion ned. Aktien är totalt sett tekniskt positiv på kort sikt

Broadcom – Automatisk teknisk analys – kort sikt, 2025-12-09

Broadcom visar en stark utveckling innanför en stigande trendkanal på kort sikt. Stigande trender indikerar att bolaget är inne i en positiv utveckling och att köpintresset bland investerare ökar. Kursen har rekylerat tillbaka efter ett möjligt falskt brott på en rektangelformation. Etablerad notering över 395 USD kommer att ge nya positiva signaler till aktien, medan brott på motsatta sidan av formationen är en stark säljsignal. Aktien testar stödet vid cirka 386 USD. Det borde ge en reaktion uppåt, medan ett brott nedåt genom 386 USD utlöser en säljsignal. Aktien är totalt sett tekniskt positiv på kort sikt

Utarbetad av Investtech.com AS, innehållet får inte vidaredistribueras, på annat sätt publiceras, kopieras, ändras, modifieras, säljas, licensieras eller sub-licensieras på något sätt.

Skriv upp dig på vårt nyhetsbrev

Ta del av utvalda aktierekommendationer och analyser – helt kostnadsfritt.

Viktig information

Tradingidéer har tagits fram av Investtech.com AS (”Investtech.com”) genom automatisk teknisk analys på uppdrag av ABG Private Banking, en avdelning inom ABG Sundal Collier AB (”ABGSC AB”), som en service till ABG Private Bankings kunder och prenumeranter på nyhetsbrev. Eventuell information om finansiella instrument och/eller tjänster som framgår här är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

De av Investtech.com utarbetade automatiska tekniska analyserna publicerades första gången 2025-12-09. Underlagen för investeringsrekommendationerna hittar du här.

Urvalet av bolag inom ABG Sundal Colliers analystäckningsuniversum som kan komma att bli föremål för automatisk teknisk analys av samarbetspartnern Investtech.com har gjorts av anställda inom ABG Private Banking, en avdelning inom ABGSC AB. Inga anställda inom ABG Private Banking deltar i utarbetandet av ABG Sundal Colliers investeringsrekommendationer och såldes ej heller i utarbetande av investeringsrekommendationer rörande bolag som ingår i urvalet som kan blir föremål för automatisk teknisk analys av Investtech.com. Samtliga av ABG Sundal Collier utarbetade investeringsrekommendationer har redan distribuerats till ABG Sundal Colliers kunder.

I nyhetsbrevet, i förkommande fall, inkluderad automatisk teknisk analys från Investtech.com har inkluderats i informationssyfte per nyhetsbrevets datum. ABGSC AB tar inget ansvar för skada som kan uppkomma med anledning någon mottagares användning av den automatiska tekniska analysen utförd av Investech.com på basis av ABG Private Bankings urval av bolag eller fel och brister i den automatiska tekniska analysen.

ABGSC AB är ett värdepappersbolag med tillstånd att driva värdepappersrörelse och står under Finansinspektionens tillsyn. Investtech.com AS är ett norskt värdepappersbolag under tillsyn av Finanstilsynet i Norge och som anmält gränsöverskridande verksamhet avseende Sverige.

Viktig information ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här

Investtech.com har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här och här.

Artiklar

Starkare trend i e-handeln – tydliga case inför 2026

E-handlarna går in i 2026 med tydlig medvind. Q3 bjöd på breda vinstöverträffningar, stabila marginalförbättringar och fortsatt ökad onlinepenetration. Med värderingar som ännu inte speglar sektorns styrka ser vi goda förutsättningar för ett starkt 2026 – och lyfter därför fram två särskilt attraktiva top picks.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra sektorkommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

Som kund hos ABG Private Banking får du tillgång till ABGSC:s aktieanalys på över 400 nordiska bolag, kompletterat med återkommande sektorrapporter som följer trender, strukturella skiften och utvecklingen inom respektive bransch, inklusive toppval och potentiella finansieringskandidater inom respektive sektor. Den här analysen av e-handelssektorn efter Q3-rapporterna är ett sådant exempel, och nedan följer en sammanfattning av de viktigaste slutsatserna. Analysunderlaget hittar du här.

Kort om Q3

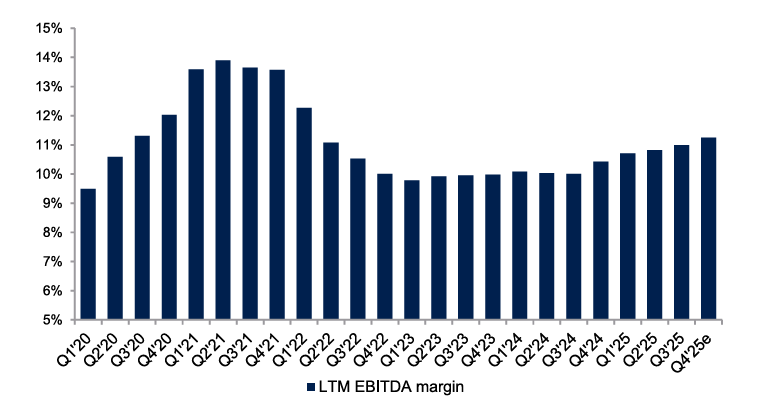

Q3 bekräftade det momentum ABGSC:s analytiker såg växa fram under våren: nordiska e-handelsbolag går nu in i en fas med snabbare efterfrågan, bättre operationell hävstång och fortsatt stigande marknadsandelar. Av sju bolag i ABGSC:s bevakning slog fem konsensus på EBIT(A), med en medianavvikelse på +8 procent, medan tillväxten låg i linje med förväntan. Det betyder att sektorn nu börjar få ut mer av sina kostnadsbaser, samtidigt som kundaktiviteten ökar i takt med att e-handelsandelarna fortsätter stiga i Norden, EU, Tyskland och Storbritannien.Inför högsäsongen ser förutsättningarna starkare ut än på länge. Prisjakts Black Week-enkät visar att konsumenternas shoppingbudgetar är nästan 50 procent högre än i fjol, medan HUI förutser en kraftigt förbättrad julhandel. Samtidigt är e-handelsbolagens marginaltrend positiv sedan Q4 2024

Utsikter för 2026 – marginaltrenden pekar uppåt

Onlinepenetrationen fortsätter öka i alla större regioner – Sverige, EU, Tyskland och UK – och konsensus räknar med ~29 procent median EBIT-CAGR 2025–2027e för sektorn, nästan dubbelt så starkt som för fysisk retail. Marginaltrenden är positiv sedan Q4 2024 och tillväxten väntas fortsätta accelerera in i 2026.

Marginaltrenden pekar mot fortsatt förbättring

Källa: ABGSC analys

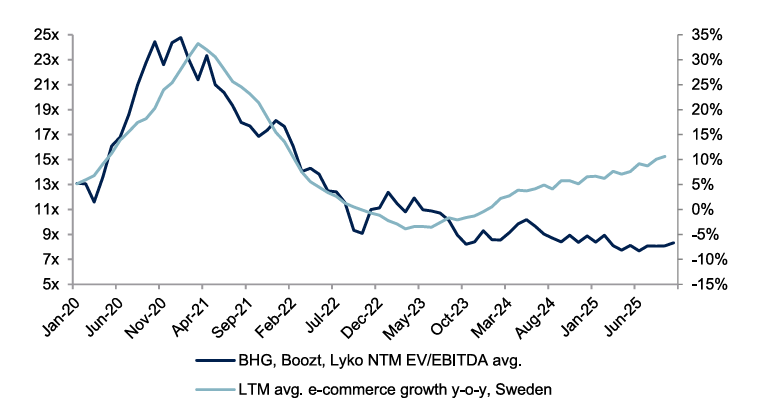

Värdering – rabatten mot fysisk handel består

Värderingsmässigt framstår sektorn fortfarande som attraktiv enligt ABGSC:s analys. Trots högre vinsttillväxt än fysisk handel – FactSet-konsensus pekar på en median-EBIT-CAGR på 29 procent för 2025–2027 – handlas nordiska e-handelsbolag till cirka 10 procent rabatt på 2026 års EV/EBIT relativt traditionell retail. Denna rabatt står i kontrast till sektorns högre strukturella tillväxt och växande marginaler.

Värderingarna speglar inte sektorns tillväxt

Källa: ABGSC analys

Top picks: Boozt och Lyko

Med sektorn på väg in i en fas av snabbare tillväxt, stigande marginaler och värderingar som fortfarande inte speglar den strukturella styrkan, behåller ABGSC:s analytiker sina två tydliga favoriter: Boozt och Lyko.

Boozt visade i Q3 att tillväxten är tillbaka på båda plattformarna, samtidigt som bolaget gick in i kvartalet med normaliserade lagernivåer – en nyckelfaktor för Boozts historiskt starka kampanjkapacitet. Den reviderade helårsguidningen signalerar ett starkare Q4 och en tydligare vändning in i 2025. Marginalerna pekar i rätt riktning, drivet av effektivare logistik och bättre mix.

Lyko fortsätter att leverera stabil organisk tillväxt trots tillfälligt högre kostnader kopplade till lageruppgraderingen. Den operativa störningen bedöms vara bakom bolaget, och med återställda bruttomarginaler samt högre kapacitet för marknadsinvesteringar står Lyko väl positionerat för accelererad lönsamhet. Värderingen kring 13x EV/EBIT ’26e framstår som attraktiv givet tydlig marginalexpansion och stigande skala.

Nedan följer en koncentrerad sammanfattning av ABGSC:s två top picks.

Boozt – BUY, riktkurs 130 SEK

• Handlas kring 10x EV/EBIT 2026p

• Q3 visade återhämtad tillväxt, bättre balansen mellan kampanjtryck och marginaler samt normaliserade lager

• Förbättrad operationell effektivitet inför 2025

• Estimat-uppsida enligt ABGSC: +6 procent på 2026p EBIT, jämfört med Factset-konsensusdata.

Lyko – BUY, riktkurs 170 SEK

• Handlas kring 13x EV/EBIT 2026e

• Starkt strukturellt momentum, återställda bruttomarginaler och förbättrad drift efter lageruppgraderingen

• Möjlighet att åter växla upp marknadsinvesteringarna

• Estimat-uppsida enligt ABGSC: +18 procent på 2026e EBIT, jämfört med Factset-konsensusdata.

Viktig information

Sektorfavoriter är producerad av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder. Eventuell information om finansiella instrument och/eller tjänster som framgår i denna artikel är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Informationen är inte anpassad utifrån mottagarens individuella situation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

I artikeln nämns följande finansiella instrument, som omfattas av redan publicerade investeringsrekommendationer:

Alla investeringsrekommendationer ovan distribuerades till ABG Sundal Colliers kunder första gången 19 november 2025 06:41 . Rekommendation, historik och eventuella intressekonflikter hittar du här.

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

Jonas Elofsson äger aktier i Lyko.

Artiklar

Avknoppningsvåg på Nordens börser

Nordiska börser går in i en ovanligt aktiv period av avknoppningar. Coffee Stain från Embracer blir startskottet, följt av planerade uppdelningar i SKF, Hexagon, Kongsberg och Stora Enso. Historiken visar att tekniska flöden skapar kortsiktig volatilitet – men att renodlingen ofta betalar sig över tid.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Det är viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns här och du ansvarar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

Avknoppningar har länge varit ett verktyg för att synliggöra dolda värden, men de kommande 12–18 månaderna pekar mot ett ovanligt stort flöde av nya börsnoteringar. Det konstaterar ABGSC:s strategiteam i sin rapport Nordic spin-offs: A quantitative study (2016-25). Embracers avknoppning av Coffee Stain är först ut, och marknaden väntar på mer detaljer inför bolagets kapitalmarknadsdag den 17 november. ABGSC bedömer ett värde på 6–8 miljarder kronor för Coffee Stain, baserat på en förväntad värdering kring P/E 15x – vilket implicit innebär cirka P/E 10x för den del av Embracer som blir kvar i moderbolaget efter uppdelningen.

Handeln väntas bli volatil i början. Coffee Stain listas på First North, vilket innebär att indexfonder inte kan äga aktien. ABGSC räknar därför med att passiva flöden motsvarar runt 10 procent av marknadsvärdet i försäljningar under de första dagarna, medan ytterligare cirka 20 procent kan komma från aktiva förvaltare med striktare mandat. Det samlade säljtrycket kan därmed uppgå till 700 miljoner–1 miljard kronor.

Historiken ger stöd för ett sådant mönster. I ABGSC:s studie av 27 nordiska avknoppningar mellan 2016 och 2025 är snittavkastningen på första handelsdagen nära noll, följt av en genomsnittlig nedgång på –5 procent under de tre efterföljande dagarna. Bara 26 procent av de avknoppade bolagen visar plus efter tre dagar. Därefter klingar det tekniska flödet av, och från dag fyra till en månad senare är snittavkastningen +6 procent.

Moderbolagen har ofta en annan resa. I månaden före X-day stiger de i snitt +8 procent, och 74 procent utvecklas positivt under perioden. På längre sikt är effekten tydlig: den som ägt både moderbolaget och det avknoppade bolaget i tre år har i snitt fått 37 procents totalavkastning, där avknoppningen svarat för hela 56 procent.

Flera stora nordiska koncerner står nu på tur. SKF förbereder en särnotering av Automotive tidigast sommaren 2026, där delen i dag motsvarar omkring 8 procent av koncernens värde enligt ABGSC:s SOTP. Hexagon planerar att knoppas av Octave och lista bolaget i USA under första halvåret 2026, med ett indikativt värde på cirka 38 kronor per aktie. Kongsberg Gruppen avser att börsnotera Maritime i Q2 2026, medan Stora Enso utvärderar en uppdelning mellan skog och förpackning/pulp efter försäljningen av 12 procent av de svenska skogarna.

Det samlade intrycket är tydligt: avknoppningar skapar kortsiktigt brus men långsiktigt värde. För investerare handlar det om att se bortom de första intensiva handelsdagarna – och i stället fokusera på vad renodlingen kan frigöra över tid.

Kontakta gärna din rådgivare om du vill diskutera aktuella avknoppningar eller få uppslag till hur de kan användas i din portfölj.

Disclaimer

Fokuslistan har tagits fram av ABG Private Banking, en avdelning inom ABG Sundal Collier AB (”ABGSC AB”), som en service till ABG Private Bankings kunder. Eventuell information om finansiella instrument och/eller tjänster som framgår här är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Innehållet här ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

I Fokuslistan presenterar ABG Private Banking en sammanställning av ett antal bolag på t.ex. Stockholmsbörsen utifrån ett eller flera nyckeltal ABG Private Banking vill lyfta fram. Nyckeltalet representerar det som brukar anges som marknadens syn på att visst bolag, dvs. det är baserat på ett antal analytikers prognoser på aktuella bolag och som sammanställts av Factset.

ABG Sundal Collier AB är ett värdepappersbolag med tillstånd att driva värdepappersrörelse och står under Finansinspektionens tillsyn.

Viktig information

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

Artiklar

Investeringschefen: Stabila rapporter ger stöd åt börsen

Rapportsäsongen har inletts stabilt med flera positiva överraskningar, både i Sverige och USA. Enligt Jonas Andersson, investeringschef på ABG Private Banking, visar resultaten att börsen står på en starkare grund än många befarade – även om skillnaderna mellan sektorerna är tydliga.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra makro- och strategikommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

Hur tycker du att rapportsäsongen har sett ut så här långt – både i Sverige och internationellt?

– Det har varit en överlag stabil rapportsäsong, kanske till och med något bättre än väntat. I Sverige har flera tunga bolag inom bank och verkstad levererat solida siffror – Nordea, Handelsbanken och Sandvik har alla överraskat positivt. Däremot var Volvo svagare än väntat. Och Ericsson sticker verkligen ut, med sin bästa börsdag på över 20 år efter en stark rapport. Internationellt ser vi ett ganska tydligt mönster: USA imponerar med bred vinsttillväxt, medan Europa fortfarande hackar men visar tidiga tecken på återhämtning.

Finns det något särskilt som sticker ut i rapportperioden – positivt eller negativt?

– Det positiva är hur starka amerikanska bolag fortsätter att vara, både på vinst- och omsättningssidan. Det visar hur robust den amerikanska ekonomin fortfarande är, trots en lång period med höga räntor. Att 87 procent av S&P 500-bolagen som har rapporterat hittills slår förväntningarna är anmärkningsvärt. På den negativa sidan ser vi hur europeiska exportbolag – särskilt inom fordon och kemi – får det tufft med de amerikanska tullarna. De absorberar stora delar av kostnaderna via marginalpress, vilket syns i vinstprognoserna.

Hur har portföljen utvecklats under rapportperioden?

– Avfuktningsbolaget Munters var kvartalets bästa rapport för vår nordiska portfölj. Vi har en signifikant position och Munters gick upp med 24 procent på rapportdagen. Aktien hade varit svag inför rapporten, och vi ökade positionen då vi ser värden i det längre perspektivet med exponering mot globala trender inom batterier, datacenter och energieffektivitet. Vi förväntar oss att efterfrågan under resten av året fortsatt är god kombinerat med allt bättre marginaler borgar för ljus framtid för aktien.

– För andra kvartalet i rad levererade I-Tech en rapport som inte togs emot väl av marknaden, aktien är ned drygt 20 procent. Fartygsmarknaden generellt är fortsatt positiv enligt bolaget så även om existerande kundrelationer fortsatt växer så hämmar den svaga nyproduktionen av fartygmarknaden. Kursen på bolaget ser ut att ha bottnat ut och framtiden ser bra ut för bolaget, som tar marknadsandelar. Bolaget annonserade även att fler partnerskap kommer tecknas framöver.

Vad blir viktigast att hålla ögonen på den närmaste tiden?

– Centralbanksbeskeden i veckan kan bli avgörande för stämningen framåt. På onsdag väntas Fed sänka räntan igen, medan ECB på torsdag sannolikt står still – och marknaden lär väga orden på guldvåg. Samtidigt rapporterar de fem stora amerikanska techjättarna, vilket kan sätta tonen för resten av året. Och med toppmötet mellan Trump och Xi i sikte kan en gnutta optimism där hålla börshumöret uppe ytterligare en tid.

Makro- och strategikommentarer ges ut av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder och prenumeranter. Eventuell information om finansiella instrument och/eller tjänster som framgår av detta nyhetsbrev är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

Viktig information

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

Artiklar

Makrostrategen: Fortsatt aktieövervikt – läkemedel får större plats

Efter en nyhetsintensiv vecka med oro kring regionala banker, nya tullutspel och press på läkemedelsbolag skakar börsen till. Men enligt ABG Private Bankings makrostrateg Hans Peterson handlar det snarare om en kortsiktig rekyl än om en förändring av det större mönstret.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra makro- och strategikommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

Börsen skakade till i slutet av förra veckan, bland annat efter att ett par regionala banker flaggat för ökade kreditförluster. Lägg därtill nya utspel om Kina-tullar och press på läkemedelsbolag. Men enligt Hans Peterson, makrostrateg på ABG Private Banking, handlar det mer om en tillfällig rekyl än något som förändrar den större bilden.

– Vi har haft en stökig nyhetsvecka. Marknaden ogillar förändrade förutsättningar – något vi fick flera exempel på när Trump och Kina åter började tala om handelshinder. Dessutom har diskussionen om värderingsbubblor tagit ny fart, där många blandar ihop kortsiktiga marknadsrörelser med långsiktiga strukturella faktorer, säger Hans Peterson.

Han påpekar att problemen i regionala banker är mer enskilda fall.

– De stora bankerna rapporterade tvärtom starkt, vilket är betydligt viktigare. Samtidigt märks det att konjunkturen i mid- och small cap-segmentet är svagare.

Mot den bakgrunden är det inte konstigt att mer kortsiktiga placerare blivit försiktigare.

– Läkemedelssektorn är en annan historia – den hamnar ofta i skottgluggen när politiken rör till det, men sektorn har redan gått svagare än marknaden under lång tid och ser därför snarare köpvärd ut. Sammantaget bedömer vi att rörelserna är tillfälliga – marknaden tar en naturlig paus efter en stark period internationellt.

Tioårsräntan nådde under 4 procent i förra veckan – vad betyder det?

– När investerare lämnar aktiemarknaden blir obligationer en tillfällig parkering. Samtidigt har förväntningarna på räntesänkningar ökat, vilket tryckt ned räntenivåerna. På lite längre sikt gynnar det aktier, säger Hans Peterson.

VIX-index nosade på nivån 25 – vad säger det om stämningsläget?

– VIX mäter rädslan i marknaden och drivs av prisrörelser. Det nuvarande lyftet speglar att en lång positiv trend tillfälligt brutits. Historiskt har höga VIX-nivåer ofta sammanfallit med goda köplägen – något att hålla i minnet. Även om vi i många fall handlar på all-time-high-nivåer så signalerar t ex bull-bear-ration att marknaden är aningen bearish vilket hjälper till att hålla VIX-nivån uppe.

Rapportsäsongen är igång – vilka signaler ser du hittills?

– De amerikanska storbankerna rapporterade starkt, vilket bådar gott för den fortsatta tillväxten. Ett svenskt exempel är Investor, som avslutade veckan på plus. Q3 är normalt en lite svagare rapportperiod, så det är för tidigt att dra stora slutsatser – men hittills ser förväntningarna rimliga ut.

Volvo rapporterar svagare efterfrågan i USA – tecken på konjunkturavmattning?

– Det är främst sektorspecifikt. Efterfrågan på tunga fordon har varit svagare generellt, medan den är bättre för mindre fordon. Den amerikanska konjunkturen är ojämn – mycket drivs av investeringar i AI och ny teknik. Enligt Atlanta Fed växer BNP med cirka 3,5 procent i Q3, vilket knappast är svagt, men tillväxten är ojämnt fördelad. De påbörjade räntesänkningarna, som väntas fortsätta under kommande kvartal, bör bidra till en mer balanserad tillväxtbild framöver.

Har ni justerat husvyn?

– Vi ligger fortsatt lätt överviktade i aktier, med viss USA-övervikt i den globala delen. Techbolagen har fortsatt fördel så länge räntorna håller sig stabila och tillväxten består. Inom globala aktier har vi reducerat vår försvarsexponering efter en stark kursutveckling, men ser fortsatt sektorn som intressant på längre sikt. Samtidigt har vi ökat i lågt värderade läkemedelsbolag, avslutar Hans Peterson.

Makro- och strategikommentarer ges ut av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder och prenumeranter. Eventuell information om finansiella instrument och/eller tjänster som framgår av detta nyhetsbrev är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

Viktig information

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

Artiklar

Mäklardesken pekar ut två case för hösten

I studion hos ABG Private Banking förklarar ABGSC:s Lars Hallström varför USA:s räntesänkningscykel driver flödena, varför OMXS30 kan bryta upp före årsskiftet och vilka två aktier han ser som mest intressanta just nu.

Investeringar i finansiella instrument kan både öka och minska i värde och som investerare kan man förlora hela sitt investerade kapital. Historisk avkastning är ingen garanti för framtida avkastning. Som mottagare av våra sektorkommentarer är det viktigt att du själv fattar egna beslut om lämpligheten i att investera i de finansiella instrument som nämns i våra makro- och strategikommentarer och du ansvar själv för de ekonomiska konsekvenserna av dina beslut och investeringar.

Året började med fördel Europa. Under våren svängde det – USA tog ledningen när räntesänkningar och AI-drivet teknikmomentum drev börserna. Att september, normalt en svag månad, slutade på nya årshögsta i USA pekar mot ett piggt Q4. Det säger Lars Hallström, senior aktiemäklare på ABGSC, i ett studiosamtal på ABG Private Banking.

– Riskaptiten är god – om än mer selektiv. Investerare väljer kvalitet och storlek framför bredd.

Den amerikanska räntesänkningscykeln är den tydligaste drivkraften just nu. Det är den som håller köparna aktiva.

Värderingarna i Sverige och Europa ter sig rimliga i ett relativt perspektiv: storbolag premieras, småbolag handlas på högre multiplar. OMXS30 kring 16–17 gånger, det breda indexet närmare 18. Samtidigt är mixen ovanlig – defensivt svagt trots mjukare makro, medan cykliskt (inte minst banker) stått emot. Lars Hallström lyfter fram att den senaste tiden har riskpremien i läkemedel sjunkit, energi kommit tillbaka och försvarsaktier tappat momentum.

– Jag tror OMXS30 sätter nytt årshögsta före årsskiftet. Flödena är starka och storbolagen drar, även om ledaraktierna kan skifta.

På frågan om varför fastigheter går svagt trots fallande räntor, lyfter Lars Hallström fram de operationella motvindarna: stigande vakanser och svag nettouthyrning. Kontor är tuffast och kan bottna först om 6–9 månader, medan logistik och vissa specialfastigheter – exempelvis hotell – ser intressantare ut på vägen. Kurserna kan vända före siffrorna, men strukturellt krävs att vakanser slutar stiga.

Inför Q3-rapporterna väntar Hallström inga större överraskningar i bank eller verkstad. Snarare är risken att verkstadssektorn, som nu handlas över P/E 20x, redan prisar in mycket av 2026. På plussidan pekar han mot konsumentinriktade sällanköpsvaror 2025: lättare jämförelsetal, reallöneökningar och lägre räntor kan ge revansch för bolag som dominerat förlorarlistan de senaste åren.

Inför Q3 har relativt få bolag vinstvarnat. Vinstförväntningarna justeras löpande och många bolag ’tonar ned’ inför kvartalsslut – kursreaktionerna kommer därför tidigare i processen, säger Lars Hallström i ABG Private Bankings studiosamtal.

Hur ser du på risken att värderingen i Mag 7 och AI-sektorn är en bubbla?

– Det är svårt att säga. Men när vd:arna i de största amerikanska techbolagen konfronteras med höga vinstförväntningar för nästa år och framåt, backar de inte. De tonar inte ned momentum – tvärtom signalerar de stark tro på vinstutvecklingen. Även om vi har kommit en bit är min känsla att vi inte står inför en bubbla som spricker här och nu.

Två case Lars Hallström gillar just nu:

Investor – bred, högkvalitativ exponering mot Stockholmsbörsen, cirka 15 procent substansrabatt (över femårssnittet) och cirka 40 procent defensiv portfölj. Starka signaler från den ontoterade delen Patricia Industries (bland annat Mölnlycke) ger trigger; på ABGSC:s fair value-bedömning finns närmare 20 procent uppsida och potential för krympt substansrabatt.

Truecaller – global skala med över 450 miljoner månatliga användare, nettokassa omkring en miljard och höga marginaler. Årets kursfall förklaras till stor del av valuta och ökad blankning/GDPR-brus; underliggande affär utvecklas väl. Skiftet från annonsintäkter till återkommande premium/B2B kan driva re-rating när vinsttillväxten tar fart.

Ta kontakt med din rådgivare för en genomgång av vilka aktier som passar din portfölj just nu.

Se hela studiosamtalet

Makro- och strategikommentarer ges ut av ABG Private Banking, en avdelning inom ABG Sundal Collier AB, som en service till ABG Private Bankings kunder och prenumeranter. Eventuell information om finansiella instrument och/eller tjänster som framgår av detta nyhetsbrev är inte avsedd att utgöra ett råd eller en rekommendation att agera på ett visst sätt. Informationen är av allmän karaktär och inte anpassad utifrån mottagarens individuella situation. Innehållet ska inte heller betraktas som en investeringsanalys eller en investeringsrekommendation. Placeringar i finansiella instrument är förknippade med ekonomisk risk. Du ansvarar själv för risken med dina investeringar och måste således själv skaffa dig kännedom om instrumentens egenskaper och risker.

Viktig information

ABGSC AB har fastställda riktlinjer och rutiner för att undvika och hantera intressekonflikter mellan sig och sina kunder och mellan sina kunder. Ytterligare information om intressekonflikter, ansvarsbegränsning, distribution och upphovsrätt hittar du här.

Investor investeringsrekommendation distribuerades till ABG Sundal Colliers kunder första gången 17 juli 2025 16:38. Rekommendation, historik och eventuella intressekonflikter hittar du här.

Truecaller investeringsrekommendation distribuerades till ABG Sundal Colliers kunder första gången 17 september 2025 06:47. Rekommendation, historik och eventuella intressekonflikter hittar du här.

Artiklar

Vi tar upp kampen mot storbankernas private banking

När fler banker slås samman och rådgivningen blir alltmer standardiserad växer efterfrågan på något nytt. ABG Private Banking vill vara det tydliga alternativet – obundet, idédrivet och byggt för intresserade investerare säger Jonas Ingerdal, chef för ABG Private Banking.

Ett obundet private banking-alternativ i en tid av sammanslagningar

När marknaden rör sig mot allt större koncerner och fler sammanslagningar, finns det en växande grupp kunder som söker något annat. Ett private banking som faktiskt är obundet, idédrivet och aktivt.

– Vi är här som ett tydligt alternativ, säger Jonas Ingerdal, chef för ABG Private Banking.

Våra kunder vill ha rådgivare som är engagerade, närvarande och drivna av investeringsidéer – inte av internt fondutbud.

Från storbankens standardlösningar till idéhus

Många av ABG Private Bankings nya kunder kommer från storbankerna. Orsakerna är ofta desamma: låg aktivitet, standardiserad rådgivning och fokus på att paketera egna fonder.

– Vi är raka motsatsen. ABG Private Banking är byggt som ett idéhus – ett nav för analys, affärsflöden och marknadsidéer, säger Jonas Ingerdal.

Obunden i praktiken

ABG Private Banking har inga egna fonder. Det ger rådgivarna frihet att välja det som är bäst för kunden – inte det som är bäst för bankens marginaler.

– Det ger oss en frihet som gör stor skillnad i rådgivningen, säger Jonas Ingerdal.

Det handlar i grunden om ärlighet och förtroende: att kunden ska veta att varje rekommendation är byggd på analys och övertygelse – inte produktincitament.

Aktiv rådgivning – på riktigt

Vi beskriver oss som idédrivna rådgivare. Det betyder att vi inte väntar på att kunderna hör av sig – vi tar kontakt när marknaden rör sig och när idéerna håller för genomförande.

– Vårt jobb är att vara proaktiva. Ser vi en möjlighet eller en risk, agerar vi. Det är så private banking ska fungera, säger Jonas Ingerdal.

Utöver personlig och aktiv rådgivning får våra kunder tillgång till ABGSC:s topprankade aktieanalys, en transparent prismodell och affärsflödet genom investmentbanken – inklusive möjligheten att delta i utvalda transaktioner såsom private placements och börsnoteringar.

– Vi bygger Sveriges bästa private banking, avslutar Jonas Ingerdal.

ABG Private Banking växer snabbt

Skriv upp dig på vår intresselista här

✓ Smakprov på vår aktieanalys via utskick

✓ Inbjudningar till seminarier och event

✓ Tillgång till utvalda investeringsmöjligheter

✓ Vårt veckobrev Top Picks

✓ Personlig inbjudan när vi tar emot nya kunder